经济危机和信用货币正在合力,你觉察到了吗?

经济危机和信用货币正在合力主要矛盾在那里?我们都知道看问题要看本质,要抓主要矛盾。那么,什么是当前社会经济的主要矛盾?

十九大报告已经给出了答案。

2017年10月十九大召开,会议报告对社会主要矛盾进行了重新阐述:我国社会主要矛盾已经转化为人民日益增长的美好生活需要和不平衡不充分的发展之间的矛盾。

这一论断标志着中国特色社会主义进入了新时代。

而在此之前,社会主义初级阶段的主要矛盾是1981年十一届六中全会上的阐述:人民日益增长的物质文化需要同落后的社会生产之间的矛盾。

社会主要矛盾贯穿于我国社会主义初级阶段的整个过程和社会生活的各个方面。

只有牢牢抓住这个主要矛盾,才能清醒地观察和把握经济社会矛盾的全局,并有针对性地予以解决。

然而这个世界的吊诡之一在于,很多时候事物是因为它的常见,而被视而不见。

如今时间已经过去5年,却少有人去认真思考这个主要矛盾是在如何影响我们的生活。

本文专门从主要矛盾讲起,是为了提醒大家,主要矛盾的变化必然意味着经济周期模式的变化。

经济危机

在前一个矛盾主宰宏观经济的时候,我国的经济特点是供不应求。

伴随着计划向市场的转变,各生产单位不断释放活力和生产力,我国生产能力不断扩大,直至成为世界工厂。与此同时,国民的消费热情得到不断满足。

这段历史我们是熟悉的。

1978年改革开放以来,我们陆续废除了各种票证,社会物资越来越丰富,这都是市场经济改革的成功体现。

由于这一阶段宏观经济的短板主要在生产,所以经济周期经常由供给侧的推动而形成。正所谓:一管就死,一放就乱。

经过了40年的投资推动和扩大再生产,伴随着生产短板的解决,国民经济的运行特点到了二十一世纪的第二个十年的时候,出现了本质变化。并以2017年十九大对社会主要矛盾的判断为标志性时点,宣告中国经济的特点从供不应求转变为供过于求。

在这个新阶段,既然经济短板主要集中在需求侧,那么经济周期就会由需求侧力量推动形成。

而需求侧推动的经济周期的核心特征就是经济危机。

虽然相对需求不足导致的经济危机对中国来说还是个新事物,但它在西方却已经很成熟了。

从西方经历来看,经济危机的模式不是一成不变的。

伴随着信用货币体系的进化,当代经济危机已经在相对需求不足的基础上衍生出了新的特征。

信用货币体系下的货币政策

在西方战后经济发展历程上,布雷顿森林体系的解体是一个重要时点。

在布雷顿森林体系期间,美元虽然一家独大,但因为受限于黄金本位,美联储实施起货币政策来还是要有所顾忌的,并不能为所欲为。

但随着1971年12月尼克松宣布美元跟黄金脱钩,美国废掉了布雷顿森林体系,而美元则扳倒了自己头上的太上皇,自此大权在握。

从此,美元正式进入信用货币体系阶段。这意味着货币从宏观经济的内生变量转而成为外生变量。美联储的货币政策再无约束!

不过此时距离货币政策大放异彩还需要一段时间。因为此时美国受传统货币理论和实务经验所限,还没有充分适应信用货币体系的运行规律。

而这一等就是37年,直到次贷危机爆发。

2008年的国际金融危机是人类历史上的一次极其重要的经济事件。之所以如此评价,是因为这场危机的特点。

次贷危机是国际货币体系进入信用货币时代以后,发达国家(区别于亚洲金融危机和拉美债务危机)内生(区别于石油危机和911的外部冲击)酝酿的首次超大规模(全球化的结果)世界经济危机(区别于日欧等国的局部危机)。

因此它有着太多的标志性意义。

正是从这一时刻起,各国为了应对危机疯狂放水,自觉或者不自觉地开始依赖信用货币政策——尤其是货币数量政策的力量,把信用货币体系的能量发挥得淋漓尽致!

在这个过程中,有些国家是不自觉或者说是被迫动用量化宽松(QE),比如欧洲。有些则属于主动调整、自觉发挥信用货币体系力量的代表,比如美国。

但不管是谁,货币政策的能量都得到了体现,区别不过是早动手早见效,晚动手晚见效。

美联储正是通过3.5次QE,就成功地把危机肇事者美国从大萧条的阴影下拉了回来,并于2009年下半年就恢复了增长。而这一成绩的首功就在于信用货币体系下的货币政策。

而当时间走到2020年的时候,美联储对信用货币政策的使用已经游刃有余了。

2020年3月9日俄罗斯和沙特的原油谈判失败,一场石油冲击迅速席卷全球资本市场。

突如其来的石油冲击压垮了本就在意料之中的美股泡沫,再加上愈演愈烈的新冠疫情,三大力量夹击之下,美股破天荒地经历了四次熔断。

如果说危机的到来多多少少还不算意外的话,那么危机的结束则远远超出了大家的设想。

面对危局,美联储仅用了一个星期(3月16日),就推出了零利率+7000亿美元量化宽松的货币政策组合拳。又用了仅仅一个星期(3月23日)即宣布实施开放式的资产购买计划,开启无限量的量化宽松!

在货币政策的保驾护航下,美股不仅在年内收复失地,而且延续强势,不断创下新高。

图片美股道指年线图。如果不是那根长长的下影线,仿佛什么都没有发生似的。

通过2008年和2020年两次危机的演示,我们可以看到在信用货币体系时代,金融危机呈现的特征:

(1)由于央行拥有货币政策,尤其是数量货币政策,流动性危机的危害大幅降低,代之而起的是负债危机。

V型反转带来的不是光明的前景,而是漫长的复苏过程。

(2)财政赤字的增加和政府债务率上升。

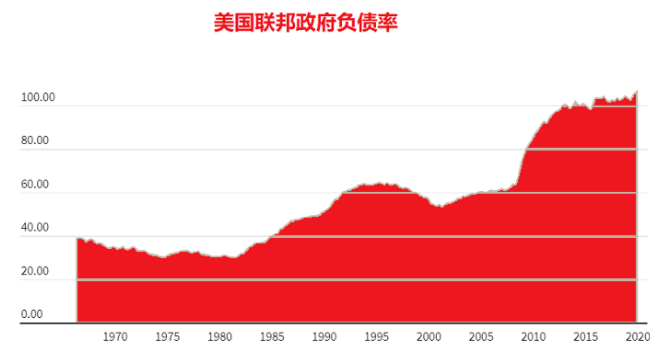

图片美国在布雷顿森林体系刚解体时还不到40%,到现在已经超过130%了。

(3)由于货币数量政策的实施,包括资本市场在内的整个经济体系加速两极分化。

(4)由于央行对流动性的注入(即俗称的灌水),做空变成一件非常危险的事情。

请大家自行理解这个时候股市的形态会是什么样子,我会在灰犀牛全部阐述完毕之后,再回这个话题。

(5)利率走低,甚至负利率。

利率走势虽然会反复,但向下趋势不可避免,因为低利率乃至负利率是高债务的绝配。

结语

经济危机其实是市场经济自我校正的机制。

央行为了缓解流动性危机而释放大量货币,这虽然解决了市场会过度校正的弊端,但也因为流动性泛滥而导致优胜劣汰的竞争机制的失灵。

市场机制的得意之处是它靠价格信号的调节来实现优胜劣汰。正是靠这一点,市场机制实现了资源的有效配置。

生存和发展永远是第一位的。可如今既然竞争机制失灵,那么社会上的各利益主体如果想继续生存和发展,就得靠其他手段——比如寻租。

这种状态的社会利弊这里就不提了。但从长远来看,这种社会土壤对社会整体,尤其是对底层人民,显然更加不利。

所以经济危机这种调节机制虽然弊端很大,但它却是不得已的次优选择,它是在用剧痛的代价来释放风险。

但现在由于有央行的强力介入,剧痛消失了,或者至少可以说得到了巨大的缓解。

然而需要注意的是,风险是客观存在,它可以变形,可以转移,可以拖延,但它最终仍然需要一个出口。你不让它从这个地方出,它就会从另外一个地方出。

尤其是再考虑到,货币发行本身并不会创造财富,只会再分配财富。

于是,更多的风险遭遇财富的重新分配。

两个力量的交织作用,意味着经济社会中会出现非常严重的两极分化。

而这种分化程度的极端性要远超你的想象。

如果你觉得你已经知道了两极分化的普遍性和严重性,那就意味着你低估了它的严重性。